U leest in deze paragraaf op welke wijze wij invulling geven aan de uitgangspunten genoemd in het coalitieakkoord en aanverwante beleidsnotities. In bepaalde gevallen wijken wij daarvan af in verband met nieuwe ontwikkelingen die van invloed zijn op de kosten- en de inkomstenramingen. In dat geval benoemen wij de afwijkingen.

We verwachten niet dat de coronacrisis de raming van de belastingopbrengsten negatief gaat beïnvloeden. Uit de belastingverordeningen volgt namelijk of er belasting is verschuldigd. Een crisissituatie is daarop niet van invloed. Wel kan er een groter deel van de belastingen oninbaar worden en kan het bedrag aan kwijtschelding hoger uitvallen dan in de afgelopen jaren.

De invoering van de omgevingswet is als gevolg van de coronacrisis een jaar uitgesteld. De wet zal naar verwachting op 1 juli 2022 in werking treden. Welke uitwerking de wet zal hebben op de inkomsten bij het verlenen van omgevingsdiensten is nog onduidelijk.

Meerjarenraming inkomsten 2021-2024 met percentage kostendekking:

Bedragen x € 1.000 | ||||||

Heffingssoort | 2021 | 2022 | % | 2023 | 2024 | 2025 |

|---|---|---|---|---|---|---|

Onroerende zaakbelastingen | 11.371 | 11.679 | n.v.t. | 11.982 | 12.291 | 12.631 |

BIZ-heffing | 70 | 70 | n.v.t. | - | - | - |

Forensenbelasting | 1.497 | 1.528 | n.v.t. | 1.558 | 1.589 | 1.589 |

Toeristenbelasting | 960 | 960 | n.v.t. | 960 | 960 | 1.000 |

Precariobelasting | 77 | 77 | n.v.t. | 77 | 77 | 77 |

Precariorecht | 11 | 11 | 91,7% | 11 | 11 | 11 |

Rioolheffing | 5.076 | 5.188 | 100,0% | 5.076 | 5.076 | 5.076 |

Afvalstoffenheffing | 5.789 | 5.781 | 100,0% | 5.642 | 5.529 | 5.529 |

Reinigingsrechten | 145 | 147 | 100,0% | 145 | 145 | 145 |

Leges | - | - | 74,7% | - | - | - |

Titel 1: Diensten burgerzaken | 894 | 789 | 67,0% | 700 | 700 | 700 |

Titel 2: Omgevingsdiensten | 1.134 | 1.157 | 93,3% | 1.180 | 1.203 | 1.203 |

Titel 3: Overige diensten EDR | 36 | 36 | 15,8% | 36 | 36 | 36 |

Lijkbezorgingsrechten | 497 | 371 | 80,8% | 397 | 424 | 424 |

Marktgelden | 51 | 51 | 65,4% | 51 | 51 | 51 |

Liggelden afbouwsteiger[1] | - | - | n.v.t. | - | - | - |

Havengelden | 239 | 239 | 35,6% | 239 | 239 | 239 |

Brug- en sluisgelden | 387 | 387 | 32,1% | 387 | 387 | 387 |

Veergelden | 68 | 83 | 19,4% | 83 | 83 | 83 |

Totalen | 28.302 | 28.554 | 28.524 | 28.801 | 29.181 | |

[1] De steiger is verhuurd de verordening geldt als vangnet | ||||||

Belastingen

De inkomsten uit een belasting (onroerende zaakbelastingen, precario-, toeristen- en forensenbelasting) zijn vrij besteedbaar. Voor uw raad zijn deze belastingen een instrument om middelen aan te wenden voor bestuurlijke ambities. Erg geldt geen wettelijke restrictie. Deze paragraaf geeft ook inzicht in de kostentoerekeningen (heffingen en rechten) van onze diensten die via belastingen worden betaald. Deze diensten kunnen slechts tegen de kostprijs worden aangeboden, winst maken op onze diensten is niet toegestaan. De totale inkomsten nemen in 2022 toe met € 252.000.

- Onroerende zaakbelastingen (OZB)

De gemeente is bevoegd de OZB vrij te verhogen of te verlagen. De landelijke macronorm is afgeschaft. De OZB-verhoging bestaat voor € 238.000 uit inflatie- en loonontwikkeling en voor € 70.000 uit uitbreiding van het vastgoed-areaal (nieuwbouw minus sloop). De OZB-opbrengst stijgt na correctie van het areaal met circa 2%.

Maatstaaf WOZ-waarde

Voor het bepalen van de tarieven van de OZB is de totale heffingsgrondslag bepalend. De grondslag is de totale waarde van alle onroerende zaken gelegen in de gemeente naar de waardepeildatum 1 januari 2021. De waardebepaling van het onroerend goed voor de Wet waardering onroerende zaken (Wet WOZ) vindt haar afronding in oktober. Uit een eerder door het CBS gepubliceerd bericht blijkt dat een koopwoning in januari 2021 9,3% duurder was dan een koopwoning in januari 2020. Uit voorlopige prognoses met betrekking tot de waardebepaling voor belastjaar 2022 verwachten wij een gemiddelde stijging van de WOZ-waarde van 9%. Bij de in deze paragraaf opgenomen tarieven is uitgegaan van een gemiddelde stijging van de woningprijzen van 9%.

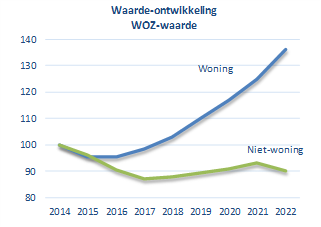

De grafiek geeft de waarde-ontwikkeling van het onroerend goed in onze gemeente over de afgelopen periode sinds 2014 weer. De OZB-tarieven verlagen we bij een stijging van de vastgoedprijzen en verhogen we bij een daling van deze prijzen.

De verwachte heffingsgrondslag voor belastingjaar 2022 stijgt met 7,1% naar 7,7 miljard. Het onroerend goed dat bestemd is om in te wonen stijgt ongeveer met 9%. De heffingsgrondslag van het bedrijfsonroerend goed daalt op basis van voorlopige prognoses met ongeveer 3%. Op een deel van het vastgoed wordt jaarlijks afgeschreven. Ook dalen de prijzen van winkels en kantoren. De heffingsgrondslag daalt daardoor voor deze categorie. Wij verwijzen u ook naar de grafiek. We constateren dat een steeds groter deel van onze OZB-opbrengst wordt opgebracht door woningeigenaren.

Wet Waardering onroerende zaken (Wet WOZ)

De WOZ-waarde wordt gebruikt bij het kunnen innen van de onroerende zaakbelastingen (OZB), de forensenbelasting en de BIZ-heffing. De Belastingdienst en de waterschappen gebruiken de WOZ-maatstaf ook voor de heffing van belastingen. De Waarderingskamer heeft als toezichthouder haar oordeel over de uitvoering van de wet in positieve zin gewijzigd. De uitvoering is sinds de fusie meerdere jaren opeenvolgend als goed gekwalificeerd. De toezichthouder kende eind 2020 de hoogste te behalen beoordeling (5 sterren) toe aan onze gemeente.

In 2020 is de WOZ-waarde van 31 van de 257 bezwaarmakers (woningen) verlaagd. De uitkering van de proceskostenvergoeding in 2020 is daardoor beperkt gebleven tot een bedrag van € 2.000. Dit jaar zijn er 162 bezwaarschriften meer ingediend tegen de WOZ-waarde dan in 2020. Wij constateren dat bij een (forse) stijging van de woningprijzen het aantal bezwaren tegen de WOZ-waardes ook toeneemt.

Steeds vaker maken woningeigenaren bezwaar tegen de WOZ-waarde via no-cure-no-pay bureaus. Dat is voor de eigenaren gratis. Is een bezwaar gegrond dan kan er in bepaalde gevallen zelfs € 700 onkostenvergoeding per bezwaar uitbetaald worden. Het aantal bureaus neemt in Nederland toe. Er zijn bezwaarmakers die ieder jaar via een ander bureau opnieuw de juistheid van de WOZ-waarde bestrijden. Daarmee is het bestrijden van de juistheid van de WOZ-waarde een jaarlijkse gratis terugkerende bezigheid geworden onder het motto van ‘wie niet waagt wie niet wint’. De kosten van de uitbetaalde proceskosten stijgen jaarlijks. In totaal is er in Nederland € 17 miljoen uitgekeerd [1] . We verwachten dat de uitvoeringskosten in 2022 hoger zijn.

- BIZ-heffing

Op verzoek van de winkeliers Joure is er een bedrijveninvesteringszone in het leven geroepen. Via een BIZ-heffing betalen enkele winkeliers een extra belasting. Via een subsidie keren wij deze belastingopbrengst uit aan de winkeliersverening. De BIZ-heffing is in 2018 voor een periode van vijf jaren in het leven geroepen. In 2022 leggen we deze heffing voor een laatste keer op. De BIZ-verordening houdt namelijk van rechtswege eind 2022 op te bestaan.

- Forensenbelasting

Wij verhoogden de tarieven forensenbelasting in 2021 voor het eerst sinds de fusie in 2014. Ook is op basis van het in 2021 aangenomen amendement besloten om de opbrengst de komende jaren inflatoir te verhogen. In 2022 verhogen we de opbrengst met 2,1%. Het destijds ingezette recreatievriendelijk beleid om toeristisch verblijf niet extra te belasten, is daarmee los gelaten. Overeenkomstig de nieuwe beleidsrichting verhogen we de tarieven ook voor 2022. Om het effect van stijgende woningprijzen te compenseren kan het variabele tarief van de forensenbelasting met 9% worden verlaagd.

- Toeristenbelasting

De ondernemers die tegen een geldelijke vergoeding verblijf aanbieden aan niet-ingezetenen van de gemeente dragen de ontvangen toeristenbelasting af aan de gemeente. Zij zijn gerechtigd de belasting te verhalen op de toeristen. Naast het verblijf van toeristen voor recreatieve doeleinden betalen ook arbeidsmigranten toeristenbelasting als ze geen ingezetene zijn van de gemeente en hier wel verblijf houden.

Het tarief is in 2021 met 20% verhoogd naar € 1,20 en voor de komende planperiode bevroren. In enkele buurgemeenten is het 5 eurocent hoger. Om binnen de regio min of meer gelijke tarieven te voeren voor het verblijf door niet-ingezeten en de ondernemers die deze belasting voor de gemeente incasseren, ramen we voor 2025 een extra verhoging van de opbrengst. Ik verwijs u naar het meerjarenperspectief in deze paragraaf. Het besluit komt de gemeenteraad toe die dan is gezeteld.

De opbrengst [2] over belastingjaar 2020 was € 20.000 hoger dan geraamd. Door de malaise als gevolg van Covid-19 gingen Nederlanders massaal op vakantie in eigen land. Dit kwam onze opbrengst positief ten goede. Door het landelijke ingezette inentingsprogramma gaan we er vooralsnog vanuit dat er in 2022 geen beperkende maatregelen zullen zijn. We houden onze huidige raming aan.

De opbrengst kan opgedeeld worden in een vast en een variabel deel. Het vaste deel van de toeristenbelasting wordt opgebracht door forfaitaire bedragen bij de vaste stand- en ligplaatsen bij recreatieterreinen of schiphuizen. Het variabele deel (⅔ deel) van de opbrengst is afhankelijk van het werkelijke verblijf door toeristen.

- Precariobelasting

Het tarief voor het innemen van gemeentegrond voor het stallen van terrassen blijft gelijk. Een terrashouder is vrijgesteld van heffing als in een huurovereenkomst met de gemeente de ondergrond van het terras onderdeel is van de huursom. Het tarief bedraagt € 27,50 per m 2 ingenomen ruimte. Verder heffen wij een belasting op tijdelijk grondgebruik (standplaatsen) voor verkoop van marktwaren.

Heffingen en rechten

De activiteiten waarvan de kosten via een heffing of een recht worden verhaald, staan op een taakveld. Alle toerekenbare (directe) verhaalbare kosten worden toegerekend. Daarbovenop is het toegestaan om volgens de kostenplaatsmethode een deel van de overheadkosten toe te rekenen. Het meerjarenperspectief geeft per heffing of vergunningstelsel (legesverordening) inzage in de mate van kostendekkendheid. In de bijlage zijn de kosten van de activiteiten meer gedetailleerd onderverdeeld naar kostensoorten.

De overhead is bepaald op 41,7% en is ongewijzigd. De toegerekende kosten van personeel verhogen we met de verwachte inflatie van 1,5%. De totale kosten van de belastingheffing ramen we fors lager van € 374.000 in 2021 op € 195.000 in 2022. Door een wijziging van de personele bezetting besteden we minder tijd aan de uitvoering van de belastingheffing en meer tijd aan de uitvoering van de wet WOZ. We kennen een bedrag van € 71.000 toe aan de taken van afvalinzameling en rioolbeheer. De belastinggelden die in verband met de kwijtschelding niet worden ingevorderd, betalen de overige belastingbetalers volgens het solidariteitsprincipe. Hetzelfde geldt voor de belastinggelden die door bijvoorbeeld faillissementen oninbaar zijn.

Algemene beleidsuitgangspunten:

Onderwerp | Beleid |

|---|---|

Beleid, bezwaar en handhaving | De kosten van deze werkzaamheden zijn wettelijk niet verhaalbaar en daarom niet toegerekend |

Batig saldo | De boven de raming ontvangen inkomsten vloeien terug naar de belastingplichtige |

- Rioolheffing

De kostenraming is gebaseerd op het verbreed gemeentelijk rioleringsplan (vGRP) (variant anticiperend) voor de planperiode 2020 – 2024. In het plan is geen rekening gehouden met stijgende loonkosten. De toegerekende loonkosten zijn voor de planperiode stabiel geraamd op € 767.000 per jaar. Ieder jaar worden deze kosten geïndexeerd en worden loonstijging en inflatie wel doorbelast via de rioolheffing om te kunnen voldoen aan het uitgangspunt van kostendekkende tarieven.

De kosten van onze watertaken lopen gedurende de planperiode op van € 4,7 miljoen in 2020 tot € 5,7 miljoen in 2024. De stijging is voornamelijk het gevolg van stijgende kapitaallasten (afschrijvingen + rente). De kosten berekenen we niet door aan de belastingbetalers. De in het verleden opgebouwde bestemmingsvoorziening zetten we daarvoor in. In 2022 onttrekken we € 520.000 aan deze voorziening.

Beleidsuitgangspunten rioolheffing:

Onderwerp | Beleid |

|---|---|

Veegkosten | Een deel van de veegkosten zijn toegerekend aan het taakveld riolering omdat waterafvoer in de straten in het stedelijke gebied is geborgd bij zware regenbuien. Het overige deel van de kosten betalen we via de afvalstoffenheffing en uit de algemene middelen |

Heffingskosten | 15% van de heffingskosten (urenraming) is toe te rekenen |

Baggeren en hekkelen | Overeenkomstig het vGRP (zie ook bij lig- en havengelden) |

Uitbreidingsinvesteringen | Niet toegerekend, de kosten kunnen via activering en afschrijving worden bekostigd |

- Afvalstoffenheffing

Bijna alle kosten van het taakveld afval(inzameling) zijn toe te rekenen. Slechts een klein deel zijn wettelijk niet toerekenbaar. Dit zijn kosten van beleid, bezwaar en handhaving. De kosten ramen we voor 2022 iets lager dan het voorgaande jaar. De inkomsten uit afval stijgen van € 832.000 in 2021 naar € 970.000 in 2022. Om de norm van kostendekkende tarieven na te leven, verlagen we de tarieven voor volgend jaar.

Beleidsuitgangspunten afvalstoffenheffing:

Onderwerp | Beleid |

|---|---|

Veegkosten | Een deel van de veegkosten zijn toegerekend aan het taakveld afval omdat een deel van het zwerfafval is toe te rekenen tot de taak van afvalinzameling. Het overige deel van de kosten betalen we via de rioolheffing en uit de algemene middelen |

Heffingskosten | 20% van de heffingskosten (urenraming) is toe te rekenen |

Containers voor medicijnen | Correctie door kosten van gratis beschikbaar gestelde containers voor medicinale doeleinden |

Minicontainers | De investering in minicontainers oud papier is kostenneutraal |

- Reinigingsrechten

We bieden bedrijven de mogelijkheid om hun afval via onze afvalvoorzieningen af te voeren. Dit is geen wettelijke taak en een dienst die we aanbieden. Uit de Wet Markt en Overheid volgt dat de tarieven kostendekkend moeten zijn. We concurreren met onze dienstverlening met andere private bedrijven die ook bedrijfsafval inzamelen.

Het tarief stellen we naar beneden bij om geen winst te maken. Over de reinigingsrechten wordt btw in rekening gebracht omdat de gemeente voor het ophalen van bedrijfsafval als ondernemer wordt beschouwd. De in rekening gebrachte btw dragen we af. Het btw-compensatiefonds is niet van toepassing zodat we het verschil van € 16.000 tussen de af te dragen btw van € 30.000 en de te betalen btw van € 14.000, moeten doorberekenen om geen concurrentievervalsing met private partijen teweeg te brengen en de kostendekkendheid op de juiste voet te berekenen.

Beleidsuitgangspunten reinigingsrechten:

Onderwerp | Beleid |

|---|---|

Btw | De omzetbelasting zijn volgens de belastingrechter kosten die zijn toe te rekenen. De vuilnisauto wordt gebruikt voor de inzameling van bedrijfsafval. Een deel van de btw wordt naar verhouding doorberekend |

Milieuterreinen | Bedrijfsafval wordt niet geaccepteerd op de milieuterreinen, daarom zijn er geen kosten van het milieuterrein toegerekend |

Heffingskosten | 1% van de heffingskosten (urenraming) is toe te rekenen |

- Lijkbezorgingsrechten

Ons beleid om tot meer kostendekkende tarieven te komen is gebaseerd op de notitie ’15 Locaties om te gedenken’. De tarieven worden op basis hiervan in 2022 voor de laatste keer verhoogd. Bijna 60% van de kosten worden nu verhaald op de aanvragers van deze diensten. Het grafrecht wordt in de regel afgekocht voor een bepaalde periode. De ontvangen afkoopsom is voor de gemeente een verplichting om het graf gedurende de periode ter beschikking te stellen. Aangezien de inkomsten en de kosten van onderhoud niet in hetzelfde (belasting)jaar vallen volgt uit de BBV dat de kosten- en de inkomstenraming volgens het matchingprincipe moet worden verwerkt. Officieel zou dat volgens een voorziening moeten gebeuren. In de praktijk is deze werkwijze zeer bewerkelijk zodat deze door ons en andere gemeentes niet wordt toegepast [3] .

- Precariorechten

Is een terras op eigen grond gelegen en is deze grond een openbaar gebied waarvoor de gemeente kosten maakt dan worden deze kosten verhaald via de precariorechten. Alleen de verhaalbare kosten zijn toegerekend. De kosten van deze activiteit zijn ondergebracht bij het taakveld overige baten en lasten. Het tarief is gelijk aan het tarief van de precariobelasting.

- Leges

De inwerkingtreding van de omgevingswet is met een half jaar uitgesteld. De wet treedt nu met ingang van 1 juli 2022 inwerking. We krijgen daardoor in 2022 te maken met een grote verandering in onze dienstverlening en in de tarievenstructuur van onze leges. Ook is het in de huidige tijd lastig om voorspellingen te doen over de omvang van de bouwactiviteiten in 2022. In 2020 lag de inkomsten met € 180.000 fors hoger dan onze raming. Het huidige niveau van kostendekkendheid van 92,5% biedt zodoende een buffer voor het risico van het onverbindend verklaren van onze verordening door de rechter. Om deze redenen zien we af van het zetten van een vervolgstap in het streven van kostendekkende tarieven. We verhogen de tarieven conform het amendement van vorig jaar met 2,1%.

De legesactiviteiten vallen onder diverse taakvelden. Niet alle kosten van de diensten genoemd in de legesverordening worden verhaald. Op verordeningniveau dekken de tarieven voor bijna 75% de kosten. Binnen een samenhangend stelsel van diensten (bijvoorbeeld diensten omgevingswet, titel 2 van de legesverordening) worden bepaalde diensten boven de kostprijs verleend ten gunste van andere diensten. Dat staat bekend als kruissubsidiëring van diensten. Dit is wettelijk toegestaan mits is aangeven waar deze kruissubsidiëring zich voordoet. Er is in de volgende gevallen sprake van ‘winst’:

- de activiteiten vallend onder hoofdstuk 16 (kansspelen)

- de activiteiten vallend onder titel 2 (omgevingsdiensten): Bij omvangrijke bouwprojecten is er sprake van ‘winst’ ten gunste van de kleinere reguliere bouwaanvragen

De activiteiten voor het verrichten van diensten die vallen onder de Europese dienstenverlening (titel 3) zijn per vergunningstelsel niet kostendekkend.

Beleidsuitgangspunten legesheffing:

Onderwerp | Beleid |

|---|---|

Naturalisatiekosten (titel 1) | Niet toegerekend, kosten zijn wettelijk niet verhaalbaar. De gemeente vervult een kasfunctie. De baten zijn apart in de bijlage benoemd |

Ambtshalve vergunning (titel 2) | Niet toegerekend, er is geen sprake van een dienst omdat het algemene en niet het individuele belang wordt gediend bij deze vergunningen |

Milieubeheer (titel 2) | Niet toegerekend, kosten zijn wettelijk niet verhaalbaar |

Legalisatie (titel 2) | Niet toegerekend, kosten van legaliseringswerkzaamheden zijn niet verhaalbaar omdat een handhavingstaak niet is te herleiden naar een individueel verleende dienst |

- Marktgelden

Een deel van de kosten worden verhaald op kooplieden die een standplaats innemen voor de verkoop van hun waren. De tarieven zijn ongewijzigd in verband met de Covid19.

- Haven, brug-, sluis en veergelden

We streven er niet naar om alle kosten te verhalen op de gebruikers van haven-, brug-, sluis- en de veergelden (HBSV-gelden). Ook andere (niet betalende) gebruikers hebben profijt van deze infrastructurele voorzieningen. De kosten die we jaarlijks maken ten behoeve van ons watergebied zien we terug bij de HBSV-gelden. Ongeveer een derde van de kosten verhalen we op de gebruikers van voorzieningen die we treffen om ons watergebied te onderhouden en zo aantrekkelijk te maken voor het (vaar)toerisme. Het overige deel betalen we uit de algemene middelen of wordt op indirecte wijze gefinancierd uit de vrije belastingen.

Beleidsuitgangspunten havengelden:

Onderwerp | Beleid |

|---|---|

Bagger- en oeverkosten | De oeverkosten worden op basis van werkelijke inkoopcondities doorberekend. De baggerkosten zijn toebedeeld aan de taakvelden (verordeningen): riolering en economische havens & waterwegen. Een deel van de kosten betalen we via de algemene middelen |

[1] In 2020 is er 17 miljoen euro uitbetaald aan proceskostenvergoedingen (gemiddeld € 1,88 per object)

[2] Kan verschillen ten opzichte van de gerapporteerde opbrengst op boekjaar

[3] De BBV-commissie acht deze werkwijze toelaatbaar als het totaal van de jaarlijks ontvangen afkoopsommen bij benadering gelijk is aan een jaar toe te rekenen baten